決算書の中でも、中小企業で特に見られることの多い貸借対照表と損益計算書。今回はそのなかでも貸借対照表についての理解を深めていきたいと思います。

目次

貸借対照表とは

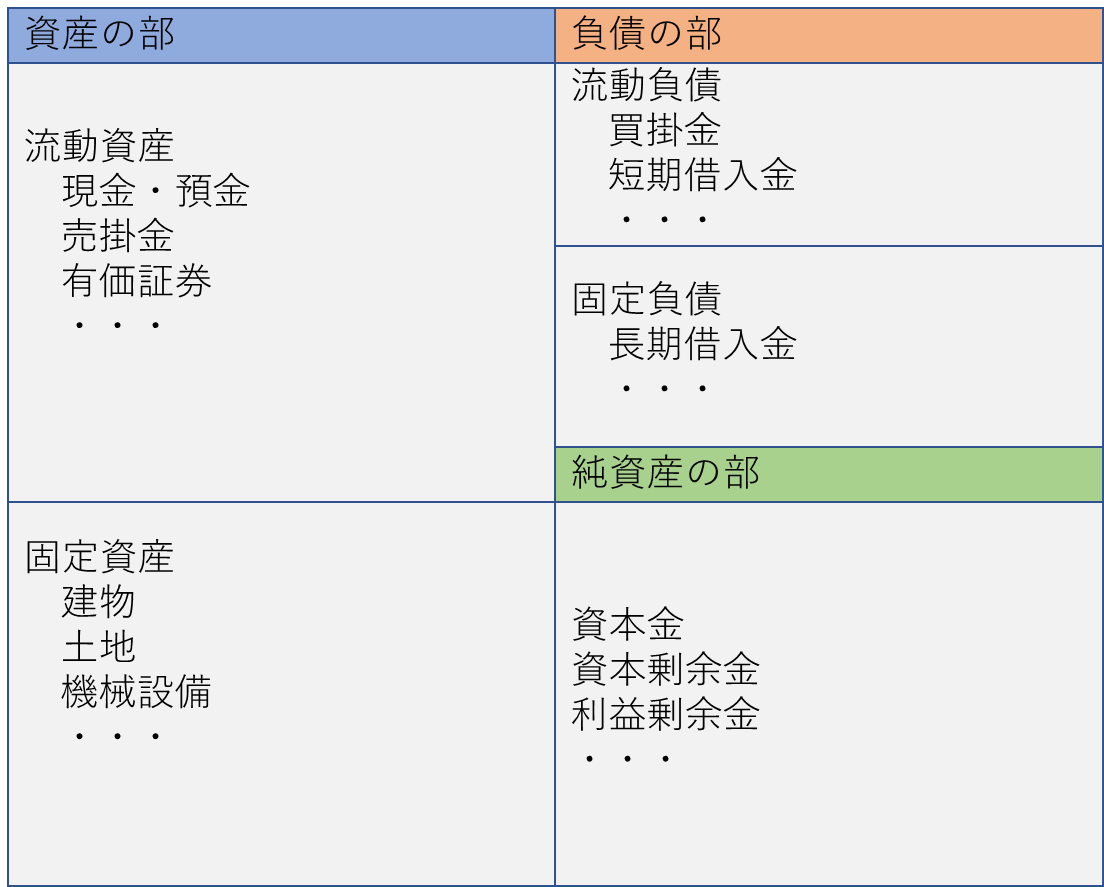

貸借対照表は、決算の時における会社の資産・負債・純資産の状況が記された書類です。これを見ることで、会社がどのようなものを持っているのか、借入はいくらあるのかなどがわかります。

貸借対照表は、上図の通り3つの部分に分かれており、基本的に

資産の部=負債の部+純資産の部

という計算が成り立ちます。(但し、債務超過の場合は、資産の部-純資産の部=負債の部になります)

金融機関は貸借対照表で様々なポイントを見ますが、特に毎月の運転資金と、借入金が何に使われているかについては、よく見るポイントになります。

金融機関がよくみるポイント

運転資金

運転資金という言葉もよく耳にしますし、実際に使っている言葉だと思いますが、実際にはどのように計算されているのでしょうか。

運転資金=売掛金+棚卸資産(在庫)-買掛金

売掛金は事業活動において将来的にもらえるお金ですが、まだ自分の手元には入ってきていない資金です。在庫も販売するまでは、お金は手元に入ってきません。反対に買掛金は、サービスや商品を手に入れている状態ですが、お金の支払いはまだしていないものになります。

これがなにを表しているかというと、運転資金は事業活動において、どれくらいの現金がないと事業が回らないかということを表しています。例えば、売掛金が1億円、在庫が1億円で、買掛金が5千万円しかなければ、差し引き1億5千万円の現金がなければ、支払が出来ず、例え黒字でも倒産してしまうのです。

そのため、金融機関は運転資金がいくらで、現預金がどれくらいあるから、事業としては安定的に回っているんだな、とか資金が厳しいんだな、というのを判断しています。

借入が何に使われているか

金融機関が融資をするとき、どのような理由なら貸してくれると思いますか。当然、事業に使うお金、ということになると思いますが、実は貸してくれる主な理由はそんなに多くはないのです。以下に代表的な理由について述べていきます。

運転資金

先ほども出てきた運転資金ですが、これが足りないと黒字でもお金がなくなり倒産してしまいます。そのため、事業が黒字であれば、運転資金は金融機関がお金を貸す大きな理由となります。基本的には短期の資金の借入となることが多いです。

設備投資

運転資金に加えて、お金を貸す大きな理由の一つは設備投資の資金になります。工場に新しい機械を導入したり、新しく海外に工場を建てたり、本社の土地建物購入資金だったりと、固定資産と見合いになることが多いです。これは、大きな金額となりますので、長期の資金での借入となることが多いです。

以上2点が、金融機関がお金を貸すときの理由付けとなります。そのため、既存の借入がこの二つに該当しているかどうかを金融機関はよく見ます。そのうえで、運転資金が足りてなさそう等がわかれば、追加でお金を借りませんか、というように融資を交渉してきます。

今回は貸借対照表と、金融機関がどういったポイントを見るかを簡単にご説明しました。次回は損益計算書についてご説明したいと思います。